Einfach erklärt

Was bedeutet Tilgung?

Unter Tilgung versteht man die Rückzahlung der eigentlichen Kreditschuld ohne Zinsen. Der Tilgungsbetrag an der monatlichen Kreditrate kann wie folgt berechnet werden:

Monatlicher Tilgungsbetrag = Monatliche Kreditrate – monatlicher Zinsaufwand

Es gibt unterschiedliche Arten der Tilgung, wobei die Annuitätentilgung zur gängigsten Variante im Rahmen der Immobilienfinanzierung zählt:

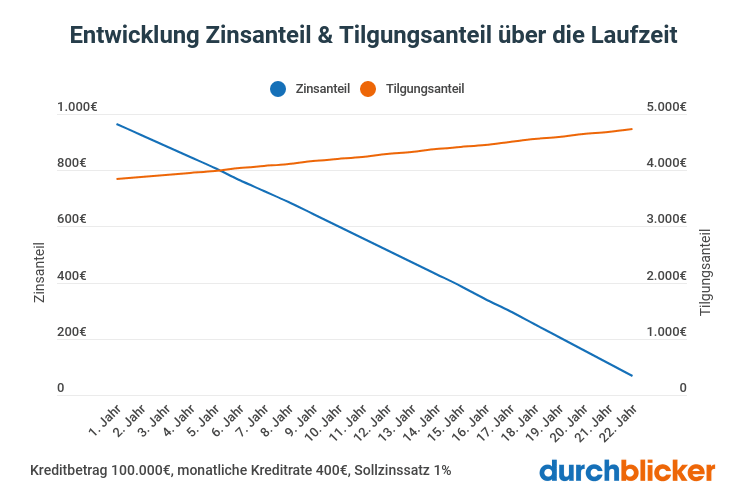

Bei der Annuitätentilgung sinkt der Zinsanteil und der Tilgungsanteil steigt über die Laufzeit bei einer konstanten, monatlichen Kreditrate:

Verschaffen Sie sich den Durchblick!

Tilgung & Kredit - so funktioniert's:

Sie haben gefragt, unsere Kreditexpert:innen haben geantwortet – für mehr Transparenz & Klarheit bei der Kreditfinanzierung:

Was ist der Unterschied zwischen Tilgungsrate & monatlicher Kreditrate?

Tilgungsrate und monatliche Kreditrate sind nicht dasselbe. Als „monatliche Kreditrate“ wird jener Betrag bezeichnet, den Sie monatlich an die Bank bzw. das Kreditinstitut zurückbezahlen. Die monatliche Kreditrate setzt sich aus einem Zinsanteil und einem Tilgungsanteil zusammen. Mit dem Tilgungsanteil wird die eigentliche Kreditsumme zurückbezahlt, während mit dem Zinsanteil die (Zins-) Kosten für den Kredit bezahlt werden. Die Tilgungsrate ist somit ein Teil der monatlichen Kreditrate.

Ist Tilgung und Kreditrückzahlung dasselbe?

Nein, Tilgung und Kreditrückzahlung sind nicht unbedingt dasselbe. Mit der Tilgung wird nur die Rückzahlung des eigentlichen Kreditbetrags bezeichnet, nicht aber die Zahlung der Kreditkosten (Kreditzinsen). Spricht man von Kreditrückzahlung, dann bezieht sich diese auf die Tilgung und die Kreditzinsen.

Entspricht der Tilgungsbetrag der monatlichen Kreditrate?

Nein, der Tilgungsbetrag entspricht nicht der monatlichen Kreditrate. Je nach Art der Tilgung kann der Tilgungsanteil an der monatlichen Kreditrate variieren. Bei der Immobilienfinanzierung wird in der Regel eine Annuitätentilgung vereinbart. Das bedeutet, dass die monatliche Kreditrate konstant bleibt. Mit jeder Rückzahlung verringert sich aber der Zinsanteil an der monatlichen Kreditrate, da die Zinsen jeden Monat von einem verminderten, noch offenen Kreditbetrag berechnet werden. Wenn die Kreditrate so wie bei der Annuitätentilgung konstant bleibt, dann steigt zwangsläufig der Tilgungsanteil an der monatlichen Kreditrate.

Was ist ein Tilgungsplan?

Ein Tilgungsplan verschafft Ihnen einen Überblick über die Gesamtbelastung bei der Kreditaufnahme und die Veränderung der Finanzierung über den Zeitverlauf. Im Tilgungsplan wird zum Beispiel aufgeschlüsselt, wie hoch der Zinsanteil und der Tilgungsanteil an der jeweiligen monatlichen Kreditrate sind. Folgende Angaben sind im Tilgungsplan enthalten:

Am Ende einer Fixzinsbindung muss der Tilgungsplan entsprechend der neuen Kreditrate neu berechnet werden.

Wie komme ich zu meinem Tilgungsplan?

Wenn Sie einen Kreditvertrag abschließen wollen, dann erhalten Sie auch einen Tilgungsplan. In diesem Tilgungsplan wird aufgeschlüsselt, wann die nächste Kreditrate fällig ist und wie hoch bei der jeweiligen Rate der Zinsanteil sowie der Tilgungsanteil ist. Wurden Sondertilgungen vereinbart, dann können diese im Tilgungsplan bereits vermerkt werden.

Wichtig zu wissen ist, dass der Tilgungsplan von der vereinbarten Fixzinsphase abhängt. Solange ein fixer Zinssatz vereinbart wurde, solange können auch die Tilgungs- und Zinsbeträge berechnet werden. Endet die Fixzinsphase, so bestimmt der dann anzuwendende Zinssatz die Höhe der monatlichen Kreditrate. Daher ist es von Vorteil, wenn der noch ausständige Kreditbetrag durch eine anfänglich hohe Tilgungsrate möglichst gering ausfällt, und so die Zinskosten niedrig halten zu können.

Was ist eine Sondertilgung?

Bei der Sondertilgung erfolgt eine außerordentliche Teilrückzahlung des Kredits. Je nach Vereinbarung im Kreditvertrag verkürzt eine Sondertilgung die Kreditlaufzeit oder die monatliche Kreditrate wird reduziert. Prüfen Sie vor Abschluss des Kreditvertrags, welche Möglichkeiten zur Sondertilgung Ihnen die Bank einräumt und wie sich diese auf den weiteren Finanzierungsverlauf auswirken.

Was ist der Unterschied zwischen Sondertilgung und vorzeitiger Tilgung?

Eine Sondertilgung kann während der Laufzeit durchgeführt werden, es wird in diesem Fall mehr zurückbezahlt als die vereinbarte, monatliche Kreditrate. Optionen zur Sondertilgung werden meist von der Bank vorgegeben und sollten vor Abschluss des Kreditvertrags genau unter die Lupe genommen werden.

Wird ein Kredit vorzeitig getilgt, dann wird damit eine vollständige Rückzahlung des Kredits bezeichnet, die Kreditschuld erlischt und die Laufzeit des Kredits endet. Auch hier gilt vor Abschluss des Kreditvertrags die Möglichkeiten zur vorzeitigen Tilgung genau zu prüfen, vor allem welche Kosten die Bank im Zusammenhang mit einer vorzeitigen Tilgung einfordern würde.

Bedenken Sie auch, diverse Sicherheiten, die im Zusammenhang mit dem Kredit der Bank eingeräumt wurden nach der vorzeitigen Tilgung wieder aufzulösen. Zum Beispiel sollten diverse Hypotheken zu Gunsten der Bank wieder aus dem Grundbuch gelöscht werden.

Was bedeutet Vorfälligkeitsentschädigung?

Wird ein Kredit vorzeitig zurückbezahlt oder werden Sondertilgungen getätigt, dann kann es zur Verrechnung einer Vorfälligkeitsentschädigung kommen. Bei Kreditverträgen ab 11.6.2010 kann diese bis zu 1% des Tilgungsbetrages ausmachen. Bei Verträgen, die vor diesem Datum abgeschlossen wurden, kann die Vorfälligkeitsentschädigung auch höher ausfallen.

Was bedeutet Tilgungsstörung?

Von einer Tilgungsstörung wird gesprochen, wenn es Engpässe bei der Rückzahlung des Kredits gibt. Welche Möglichkeiten es im Zahlungsverzug bzw. Zahlungsausfall gibt, wird im Kreditvertrag definiert. Eventuell werden Verzugszinsen verrechnet, andererseits kann mit der Bank vielleicht auch eine niedrigere Tilgungsrate vereinbart werden. Daher ist es sinnvoll, vor Kreditabschluss das monatlich verfügbare Budget für die Kreditrückzahlung zu evaluieren, um herauszufinden, welche monatliche Kreditrate auch tatsächlich leistbar ist.

Was bedeutet hoch tilgen?

Mit „hoch tilgen“ oder „hoher Tilgungsrate“ ist gemeint, dass ein möglichst hoher Anteil der Kreditschuld zurückbezahlt wird. Eine hohe Tilgungsrate ist vor allem während der Fixzinsphase sinnvoll. Wurde bis zum Ende der Fixzinsphase bereits ein Großteil des Kreditbetrags zurückbezahlt, dann fallen die Zinskosten für den nach der Fixzinsphase wahrscheinlich höheren Zinssatz deutlich geringer aus, als wenn der Kreditbetrag noch höher wäre. Hier ein Beispiel zur Veranschaulichung:

Tilgungsanteil 2% | Tilgungsanteil 3% | |

|---|---|---|

Monatliche Rate in den ersten 10 Jahren | 316,67 € | 400 € |

Restschuld nach Ende der Fixzinsphase | 51.895,24 € | 27.842,86 |

Kreditbetrag 100.000 €, fixer 20-Jahreszinssatz 1,8%

Beim geringeren Tilgungssatz von 2% bleibt ein deutlich höhere Kreditbetrag über, wodurch auch die Zinskosten nach der Fixzinsphase höher ausfallen als bei der Tilgungsrate von 3%. Wichtig ist bei der Tilgungsrate jene Rate auszuwählen, die die monatliche Kreditrate leistbar macht – Sie sollte aber eben nicht zu niedrig angesetzt werden, da ansonsten der Zinsaufwand nach der Fixzinsphase vergleichsweise hoch ausfallen würde. Sie sind sich unsicher, welche Kreditrate die richtige ist? Unsere Kreditexpert:innen helfen Ihnen bei der Wahl der optimalen Finanzierung, die auf Ihre individuellen Bedürfnisse zugeschnitten ist.

Worauf ist bei der Tilgung zu achten?

Die Tilgung hängt von folgenden Faktoren ab:

Wie viel Sie monatlich von Ihrem Kredit tilgen, hängt ganz davon, wie viel monatliche Kreditrate Sie sich leisten können. Die monatliche Kreditrate setzt sich aus einem Zins- und einem Tilgungsanteil zusammen. Wenn die Kreditzinsen niedrig sind, dann kann mehr von der Kreditschuld getilgt werden, der Tilgungsanteil kann also erhöht werden. Sind die Kreditzinsen höher, dann sinkt der Tilgungsanteil, wenn das Budget für die monatliche Kreditrate nicht erhöht werden kann.

Ein hoher Tilgungsanteil am Beginn der Laufzeit ist von Vorteil, wenn es eine Fixzinsphase gibt. Je höher der Tilgungsanteil, umso geringer der finale Kreditrestschuldbetrag nach der Fixzinsphase. Beachten Sie immer, dass die optimale Kreditrate von Ihrer individuellen, finanziellen Situation abhängt.

Welchen Einfluss haben niedrige Zinsen auf die Tilgung?

Niedrige Zinsen ermöglichen eine höhere Tilgungsrate. Angenommen, Sie können sich eine monatliche Kreditrate von 400 Euro leisten. Da die Zinsen gering ausfallen, ist der Zinsanteil an der monatlichen Kreditrate relativ gering und die Kreditschuld kann schneller getilgt werden. Würden die Zinsen höher ausfallen und die maximal leistbare Kreditrate weiterhin bei 400 Euro bleiben, dann steigt der Zinsanteil an der Kreditrate, während der Tilgungsanteil sinkt – es dauert somit länger, bis die Kreditschuld zurückbezahlt wird.

durchblicker - Tipp

Sie sind auf der Suche nach der passenden Finanzierung? Ob kleine Finanzierungswünsche oder große Finanzierungsvorhaben – mit durchblicker finden Sie einfach online Ihren individuell auf Sie zugeschnittenen Kredit und profitieren zudem von der kostenlosen durchblicker Expertenberatung! Jetzt unverbindlich Kreditangebot anfordern:

Kreditangebot einholenOptimaler Rechner für Ihr Projekt

Finanzierungsrechner

Nutzen Sie einfach die praktischen online Rechner für Ihre persönlichen Finanzierungswünsche:

Kreditrechner

Mit dem Kreditrechner berechnen Sie Rate und Zinsen und vergleichen Österreichs Anbieter.

Jetzt vergleichenUmschuldungsrechner

Erfahren Sie, wieviel Sie bei Umstieg auf eine andere Finanzierung monatlich sparen.

Jetzt vergleichenBudgetrechner

Mit nur wenigen Schritten erfahren Sie, ob Sie sich Ihre Traum-Immobilie leisten können.

Jetzt vergleichenKreditrechner

Mit dem Kreditrechner berechnen Sie Rate und Zinsen und vergleichen Österreichs Anbieter.

Jetzt vergleichenUmschuldungsrechner

Erfahren Sie, wieviel Sie bei Umstieg auf eine andere Finanzierung monatlich sparen.

Jetzt vergleichenBudgetrechner

Mit nur wenigen Schritten erfahren Sie, ob Sie sich Ihre Traum-Immobilie leisten können.

Jetzt vergleichenÖsterreichs größtes Tarifvergleichsportal

Entdecken, vergleichen & durchblicken

Neuigkeiten im Blog

News zu Kredit, Zinsen & Co

Tipps zur Kreditfinanzierung

Minimaler Aufwand. Maximale Ersparnis.

Unsere Mission